Comment rendre acceptable la taxation des produits pétroliers ?

Article initialement publié sur le think tank Parti civil, par Clément Limare et Antoine Batal.

Il y a un peu plus de deux ans, le 17 novembre 2018, a eu lieu la première manifestation des Gilets jaunes. Qui se souvient, aujourd’hui, que le plus important mouvement social de ces dernières années tire son origine d’une augmentation de la fiscalité sur les carburants ?

On le voit, la taxation des produits pétroliers consommés par les ménages est un sujet très sensible en France. Les taxes représentant déjà près de 70 % du prix payé par le consommateur à la pompe en 2020, il est en effet difficile de justifier une augmentation supplémentaire.

Cela, d’autant que le carburant est un produit de première nécessité pour des millions de Français, souvent modestes, qui ne peuvent se passer de leur voiture pour aller travailler, ou pour faire leurs courses. C’est particulièrement le cas pour ceux vivant dans des territoires où il y a peu de transports en commun. Néanmoins, face à la crise écologique qui se précise, il est indispensable d’inciter les Français à moins utiliser leurs voitures, et la taxation des carburants semble être un moyen efficace pour cela.

Il faut donc parvenir à concilier un impératif écologique, avec un impératif de justice sociale : augmenter la fiscalité sur les carburants, sans pour autant pénaliser les Français les plus modestes.

Comment fonctionne la taxation des produits pétroliers en France ?

En France, sur un litre d’essence ou de diesel à la pompe, les usagers paient près de 70 % de taxes.

Deux taxes distinctes s’appliquent. D’abord, la taxe intérieure de consommation sur les produits énergétiques (TICPE). Ensuite, la taxe sur la valeur ajoutée (TVA).

En 2020, la TICPE représente, à elle seule, plus de 50 % du prix d’un litre d’essence ou de diesel :

La TICPE est la plus importante de ces deux taxes. C’est d’ailleurs son augmentation qui a conduit à la naissance du mouvement des Gilets jaunes, à la fin de l’année 2018.

Elle s’applique non seulement sur les carburants, mais aussi, avec un taux réduit, sur le fioul domestique utilisé pour le chauffage. Cependant, son fonctionnement est assez complexe et organisé sur trois niveaux :

- D’abord, le droit européen oblige chaque État membre à mettre en place une taxation minimale, de 35.9 centimes par litre d’essence, et de 33 centimes par litre de diesel.1

- Ensuite, le Parlement français vote, chaque année, le taux de la TICPE, qui doit être égal ou supérieur à ce taux minimum européen.

- Enfin, chaque région de la métropole a la possibilité d’augmenter légèrement le taux de la TICPE, afin qu’elle lui rapporte plus de recettes. Cette augmentation peut être, au maximum, de 0.0073 euro par litre d’essence, et de 0.0135 euro par litre de diesel, sauf en région Île-de-France, où ces limites sont un peu plus élevées. Le taux de la TICPE varie donc légèrement selon les régions, bien que la plupart d’entre elles aient voté le taux maximum autorisé.

Ainsi, en moyenne, en octobre 2020, la TICPE représentait 50 % du prix à la pompe du diesel (environ 60 centimes par litre), et 52 % du prix du SP95 (environ 70 centimes par litre).2

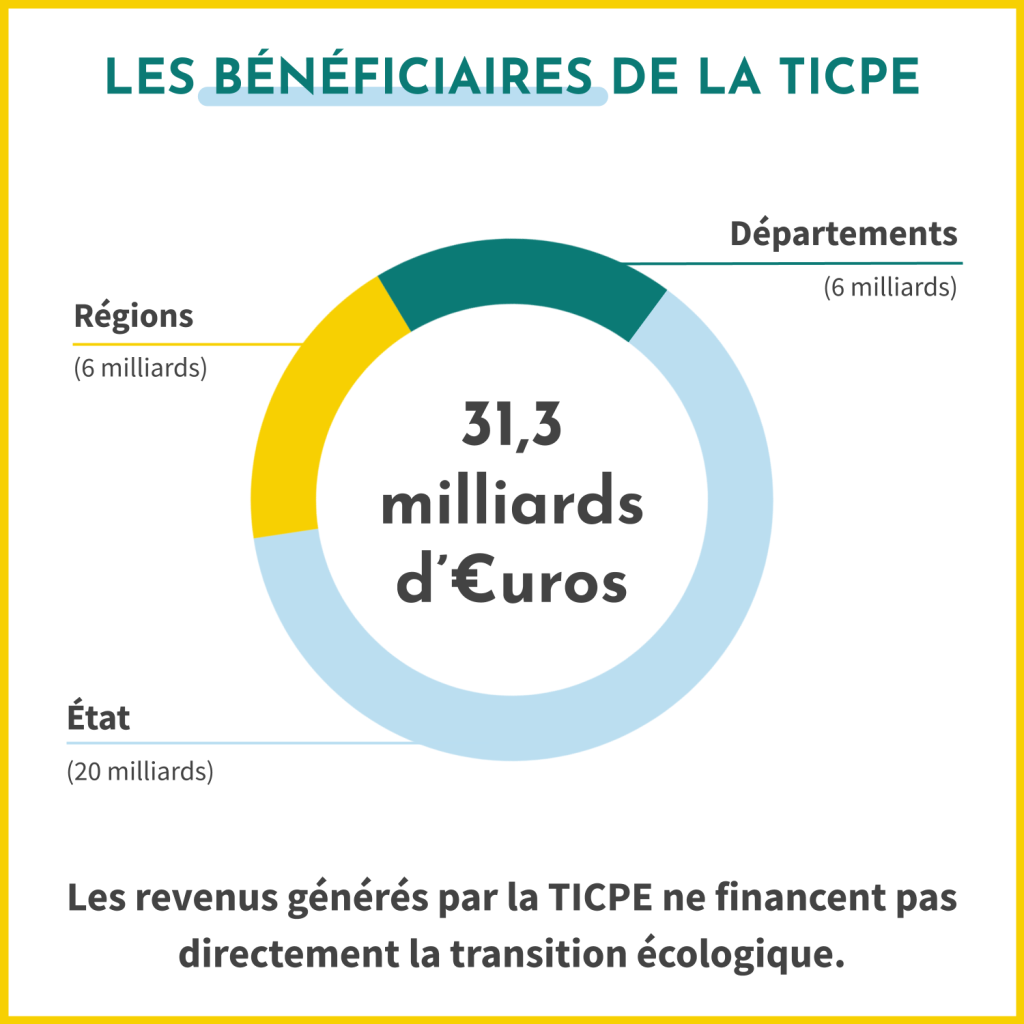

La TICPE représente une manne budgétaire très importante. Elle a rapporté 31.3 milliards d’euros en 2019, ce qui en faisait la quatrième recette publique. Néanmoins, l’État ne bénéficie que d’environ 20 milliards d’euros sur cette somme. 6 milliards environ sont distribués aux départements, et 6 milliards environ aux régions. Ainsi, la TICPE représente une part importante du budget de ces collectivités territoriales. Elle constitue près de 9 % des recettes des départements, et près de 20 % des recettes des régions.

Après application de la TICPE, on ajoute encore 20 % de TVA au prix du litre de carburant

La TVA, c’est cette taxe qui est payée sur presque chaque produit acheté par un consommateur. Elle s’applique également aux produits pétroliers.

Ainsi, sur le prix (TICPE comprise) d’un litre d’essence ou de diesel, on applique un taux de TVA de 20 %. Seule exception : en Corse, ce taux n’est que de 13 %.

Là aussi, cette taxe bénéficie en partie aux territoires. En effet, sur le total des recettes de la TVA, environ 4 milliards d’euros sont reversés aux régions. Il est cependant à noter que la taxation des produits pétroliers ne représente qu’une petite partie des recettes de la TVA, et donc de la part qui est reversée aux régions.

Décomposition du prix d’un litre de carburant à la pompe en octobre 2020

En octobre 2020, un litre de SP95 valait environ 1.33 euro à la pompe. Sur ce prix, 41 centimes étaient dus au prix du pétrole. 70 centimes étaient dus à la TICPE, et 22 centimes à la TVA.

Un litre de diesel valait, quant à lui, environ 1.20 euro à la pompe. Sur ce prix, 40 centimes étaient dus au prix du pétrole. 60 centimes étaient dus à la TICPE, et 20 centimes à la TVA.

La taxe carbone: un levier efficace de lutte contre le changement climatique et une forme d’injustice sociale

Les produits pétroliers représentent une part importante des émissions de gaz à effet de serre françaises. Selon le Global Carbon Project3, le pétrole a été responsable en 2017 de l’émission de 206 millions de tonnes (Mt) de CO2, soit plus de 40 % des émissions totales françaises.

Ces émissions viennent essentiellement du secteur des transports qui repose à plus de 95 % sur des combustibles fossiles4. L’aviation, avec l’usage du kérosène, est responsable de 22,5 Mt d’émissions de CO2 en 2017, soit 16 % des émissions du secteur des transport et 6 % des émissions totales françaises5.

Le fuel est également responsable d’une part importante des émissions liées au chauffage en France, où près de 20 % des maisons sont équipées de ce type de chaudière6. La consommation des produits pétroliers représente donc une part non négligeable de nos émissions de gaz à effet de serre et il apparaît essentiel d’en diminuer notre consommation afin d’atteindre les objectifs de l’accord de Paris.

La taxation des produits pétroliers est une mesure régulièrement mise en avant pour accélérer la transition écologique et nous conduire vers une société moins dépendante en hydrocarbures. Les raisons sont multiples, en particulier la taxe carbone permet de réduire de manière significative les émissions de CO2 à moindre coût pour la société et constitue l’un des seuls leviers efficaces dont disposent les États pour influencer les comportements polluants (même si les normes, les subventions, l’investissement public et privé ont également un rôle à jouer).

Cependant, l’adoption de cette taxe par les citoyens n’est pas acquise dans la mesure où les taxes représentent déjà près de 70 % du prix de l’essence à la pompe. Cette taxe touche davantage les Français les moins aisés qui vivent dans des zones périphériques et ne disposent pas d’alternatives à la voiture. C’est cette fracture sociale que le mouvement des Gilets jaunes a voulu mettre en avant en dénoncant initialement la hausse prévue de la TICPE.7

Le paradoxe de la taxe carbone : Les principaux contributeurs de la taxe carbone sont, en proportion, les Français les moins pollueurs

Le contexte social a conduit le Gouvernement à suspendre la hausse de la taxe carbone. Cette taxe, en l’état, n’est pas juste dans sa forme car elle fait peser une pression fiscale plus lourde sur les citoyens les moins aisés. En effet, les 10 % des ménages les plus pauvres contribuent, en proportion de leur revenu, 2,6 fois plus que les ménages les plus riches à la taxe carbone8.

Pourtant, les 10 % les plus riches émettent 20 fois plus de CO2 que les 5% les moins riches9. Ce constat est d’autant plus vrai pour l’aviation où les 1 % les plus riches contribuent à plus de 41 % des émissions du secteur alors même que le kérosène bénéficie d’une absence de taxation pour les vols internationaux et nationaux en France. Pourtant, une taxation de 33 centimes par litre de kérosène permettrait de réduire de 9 % les émissions de gaz à effet de serre du secteur pour un impact négligeable sur l’emploi.10

Pour revenir à l’essence qui était l’élément déclencheur de la crise des Gilets jaunes, il semble important de rappeler que les dépenses en carburants représentent près du quart du budget transport11 et que leur achat récurrent et contraint rend d’autant plus perceptible la hausse des prix.

Par ailleurs, le diesel est moins taxé que l’essence en France et ce pour des raisons historiques. En effet, le Gouvernement de Jacques Chirac avait choisi de stimuler l’automobile française qui à l’époque était à la pointe sur la technologie des voitures au diesel.

Si le diesel était historiquement moins cher que l’essence grâce à une moindre taxation, cela ne devrait plus être le cas dans les prochaines années en raison de l’harmonisation des taxes entre le diesel et l’essence.

De nombreux Français qui ont choisi une voiture diesel en suivant les incitations gouvernementales se verront sanctionnés par cette inversion de trajectoire de la fiscalité des produits pétroliers.

Les revenus de la taxe carbone ne servent pas directement la cause climatique et ne permettent pas aux plus modestes de réduire leur consommation de produits pétroliers

L’adaptation au changement est également une autre source d’injustice sociale. Il est plus difficile pour un ménage modeste d’investir dans la rénovation de son logement, de remplacer sa chaudière thermique ou bien d’acheter un véhicule électrique, et ce malgré les aides gouvernementales.

Une famille aisée fait également plus facilement face à une hausse de la fiscalité et ne se voit pas contrainte de hiérarchiser ses dépenses pour les besoins essentiels. Si les recettes de la taxe carbone étaient redistribuées aux ménages les plus modestes, ces derniers pourraient plus facilement faire les investissements nécessaires afin de réduire leur consommation d’énergies fossiles (achat d’un véhicule électrique, remplacement d’une chaudière au fuel) mais également réduire leurs dépenses d’énergie (travaux d’isolation du logement) qui représentent une part importante dans leur budget.

Alors que les recettes de la TICPE pourraient servir à aider les ménages les plus modestes dans leur transition écologique, elles servent aujourd’hui à abonder le budget général de l’État et à financer les transferts de compétences aux collectivités territoriales.

Ces recettes sont bien évidemment utiles à ces organes de la vie publique mais ne servent pas directement la cause écologique.La taxation des produits pétroliers présente l’avantage d’être incitative, d’abonder le budget de l’État et des collectivités, de mettre un prix sur la consommation des produits pétroliers et de donner de la visibilité aux entreprises avec une vision à moyen terme.

Se priver de cette taxe serait faire une croix sur l’atteinte des objectifs climatiques. Pour autant, il n’apparaît pas envisageable de continuer avec la forme actuelle de la taxe, et il est nécessaire de se demander comment rendre cette taxe plus juste. Et en particulier, comment la rendre acceptable par tous et toutes ?

Comment rendre acceptable la taxation des produits pétroliers ?

Si les nouvelles augmentations de la taxe carbone ont été annulées suite au mouvement des Gilets jaunes, de nouvelles augmentations dans le temps ne sont pas remises en cause et il n’est pas pas interdit de penser qu’un rattrapage aura lieu dans les prochaines années pour compenser la stagnation du prix en 2020.

Le Fonds monétaire international (FMI) préconise notamment de fixer la taxe carbone à 75 € la tonne de carbone à l’horizon 2030 pour respecter les accords de Paris, ce qui impliquerait une augmentation de 67 % de la taxe carbone française en 10 ans. Comment, dans un contexte de crise sociale et économique, peut-on assurer l’acceptation par tous et toutes de l’augmentation progressive des taxes sur les produits pétroliers ?

Nous formulons ici 5 propositions qui visent à rendre la taxe carbone, à travers la TICPE, plus transparente, plus juste et plus efficace dans la lutte contre l’utilisation des produits pétroliers.

Améliorer la transparence et la pédagogie de la TICPE

Nous pensons que la transparence et la pédagogie seront des éléments clés dans la mise en œuvre de la taxe carbone. Comme le formule très bien l’article 13 de la Déclaration des Droits de l’Homme et du Citoyen de 1789, la contribution commune aux dépenses publiques est indispensable et doit être répartie entre tous les Citoyens, en raison de leurs facultés. Les recettes fiscales (impôts, taxes, prélèvements) sont ainsi garantes de la cohésion sociale en assurant la redistribution des richesses.

Dans le cas de la taxe carbone, la transparence sur l’affectation des recettes nous apparaît clé dans l’acceptation de cet impôt. Cette transparence est d’autant plus importante que les recettes de la TICPE qui augmentent en parallèle de la contribution climat énergie (taxe carbone) sont reversées à une multitude d’organismes étatiques pour financer des programmes qui ne sont pas tous liés à la réduction de la dépendance aux produits pétroliers.

Par exemple, les recettes affectées aux régions et départements servent à financer les transferts de compétences tandis que les recettes attribuées à l’État ont servi, sous le Gouvernement de François Hollande, à faire baisser les charges sociales des employeurs.

Plus récemment, les recettes accordées à l’État servent à financer les charges liées au soutien des énergies renouvelables qui ne permettent pas d’endiguer la dépendance française aux produits pétroliers.

Rediriger les recettes de la taxe carbone vers des programmes qui visent uniquement à réduire la dépendance aux produits pétroliers

Pour toutes ces raisons, nous préconisons de rediriger les recettes de la TICPE vers un organisme unique dont le seul but serait de financer et subventionner des programmes visant à réduire la dépendance aux produits pétroliers des plus modestes.

Les recettes seraient ainsi affectées à la subvention de véhicules électriques afin de réduire la part des véhicules thermiques dans le parc automobile, à l’achat de pompes à chaleur afin de remplacer les chaudières au fuel ou encore à l’augmentation de l’offre des transports en commun dans les zones rurales et périurbaines.

Interdire le subventionnement d’énergies de remplacement (éolien, solaire) à travers les recettes de la taxe carbone permettrait de gagner en transparence tout en renforçant les programmes d’aides qui visent directement à trouver des alternatives aux produits pétroliers.

Rediriger les revenus de la taxe vers les plus modestes

Les ménages les plus modestes sont ceux qui rencontrent le plus de difficultés à lutter contre la précarité énergétique. Ils sont également les premiers impactés par la hausse des taxes liées aux produits pétroliers. En l’absence de mécanisme redistributif, ces derniers sont doublement pénalisés.

D’une part, ils subissent de plein fouet l’augmentation des taxes et d’autre part, ils se voient dans l’impossibilité d’investir dans des solutions alternatives ce qui les contraint à rester dépendants des produits pétroliers, qui se matérialise par l’utilisation de leurs voitures thermiques.

Afin de sortir de ce cercle vicieux, nous proposons d’inverser le mécanisme en créant un cercle vertueux où les revenus de la taxe carbone aideraient les plus modestes à investir dans des alternatives aux produits pétroliers (véhicules électriques, pompes à chaleur, aides à l’achat d’abonnement aux transports en commun…).

Augmenter de manière systématique le prix de la taxe carbone et fixer des objectifs de prix sur le temps long

Augmenter le prix de la taxe chaque année et fixer des objectifs de prix sur des échéances de long terme permettraient de donner de la visibilité aux entreprises. Ces dernières seraient ainsi incitées à innover pour se détourner des produits pétroliers afin de limiter l’impact de la taxe carbone sur leur bilan financier.

Le climat d’incertitude étant l’un des freins majeurs aux programmes d’investissement, cette mesure permettrait de donner un signal fort de la part de l’État et d’encourager les entreprises à anticiper dès maintenant l’évolution haussière du prix du carbone.

Promouvoir une taxe carbone aux frontières de l’Union Européenne

Promouvoir une taxe carbone aux frontières permettrait d’améliorer la compétitivité des entreprises européennes qui sont plus efficaces sur le plan énergétique que leurs concurrents mondiaux.

À défaut d’un accord sur une taxe aux frontières en Europe, inciter les pays volontaires à adopter une tarification basée sur le bilan énergétique de la fabrication des produits permettrait de mettre un juste prix aux biens que nous achetons et par conséquent de donner des informations supplémentaires aux consommateurs.

Ces derniers seraient ainsi incités à favoriser les produits qui présentent le bilan carbone le plus faible et n’auraient plus la contrainte prix. En effet, les produits les plus polluants sont souvent moins chers que les produits bas carbone.

L’application de cette tarification sur le bilan carbone des produits permettrait de compenser cet écart en intégrant la contrainte climatique dans le prix réel des biens.